“几个礼拜之前央行刚刚宣布的碳减排支持工具到底应该怎么落地?”12月3日,在由北京绿色金融与可持续发展研究院等机构共同举办的“绿色金融国际研讨会”上,中国金融学会绿色金融专业委员会(绿金委)主任马骏介绍了在落实央行“碳减排支持工具”过程中,金融机构应关注和解决一些操作性的问题,包括明确贷款用途的界定、出台碳减排工具信息披露标准、合格的第三方机构等。

《碳中和愿景下的绿色金融路线图研究》报告

马骏代表绿金委课题组发布了《碳中和愿景下的绿色金融路线图研究》课题报告,报告包含了碳中和路径、绿色投资需求、金融支持碳减排经验、转型风险分析、完善绿色金融政策体系、落实“碳减排支持工具”等方面内容。

同时,在会上,马骏还介绍了《G20可持续金融路线图》报告的内容,具体谈到了金融机构信息披露工作。

明确碳减排贷款用途的界定

今年11月,央行官宣推出碳减排支持工具。与早前业内预期的绿色再贷款不同,央行公布的碳减排支持工具通过“先贷后借”的直达机制,发放对象暂定为全国性金融机构。据央行公布,碳减排支持工具将支持领域定为清洁能源、节能环保和碳减排技术三个领域。

今年3月政府工作报告明确提出设立支持碳减排工具以来,该工具一度为业界热议。随后,今年7月7日的国务院常务会议也提出,推进绿色低碳发展,设立支持碳减排货币政策工具,支持清洁能源、节能环保、碳减排技术发展。10月底,被视为“双碳”目标政策顶层设计的《中共中央、国务院关于完整准确全面贯彻新发展理念,做好碳达峰碳中和工作的意见》提出:有序推进绿色低碳金融产品和服务开发,设立碳减排货币政策工具,将绿色信贷纳入宏观审慎评估框架,引导银行等金融机构为绿色低碳项目提供长期限、低成本资金。

央行今年以来在多个场合公开表示正在研究推出碳减排支持工具。如何围绕实现碳达峰、碳中和战略目标设立碳减排支持工具,成为央行加码绿色金融部署的关键之笔。因此,金融机构如何落实“碳减排支持工具”,其操作性一直是业内关注的重点。

具体来看,马骏介绍金融机构应关注和解决如下操作性问题:

一是明确贷款用途的界定,包括符合投向的项目贷款、流动资金、贸易融资等贷款品种;

二是出台碳减排工具信息披露标准,围绕碳减排贷款,明确如何测算其带来的碳减排量,指导金融机构制定可操作和可追溯的测算方法和披露流程;

三是选择合格的第三方机构,实行名单制管理,供商业银行选择,或给出第三方机构需符合的标准。

国家金融与发展实验室副主任、上海金融与发展实验室主任曾刚解释:根据央行公布该碳减排支持工具采用“先贷后借”的方式,贷款当中有60%是央行的再贷款,另外40%属于商业性的资金,所以起到撬动银行资金的杠杆作用。

碳减排贷款规模将有多大空间?央行公布,该工具面向对象暂定为全国性金融机构,业内普遍理解为包括6家国有大行和12家股份制商业银行。根据中泰证券研究所所长、 CFA 中泰金融组负责人戴志锋测算,碳减排贷款投放规模在2-3万亿元。

出台碳减排工具信息披露标准

除了精准直达的资金支持机制,央行还强化了金融机构对碳减排的信息披露等制度安排。

据马骏介绍,碳减排工具信息披露标准有望出台,该标准应围绕着碳减排的贷款明确如何测算其带来的碳减排量,指导金融机构制定可操作和可溯源的测算方法和披露流程。

据此,减排贷款的信息披露将成为接下来金融机构的又一季度性披露工作。

在当天的会议上,马骏还介绍了《G20可持续金融路线图》报告的内容,具体谈到了金融机构信息披露工作。马骏表示,要推动可持续金融标准的可比性、兼容性和一致性;并透露称,G20认为不光是要披露跟气候相关的信息,从中长期考虑,金融机构还必须扩大到其他可持续信息的领域,包括未来应该要覆盖跟自然和生物多样性相关的内容。

“国内银行ESG表现及披露与主流ESG评级指标体系以及国际银行领先实践相较仍存在一定差距。”北京绿色金融与可持续发展研究院ESG中心咨询课题研究负责人张芳代表联合课题组发布报告《银行ESG实践与发展建议》时表示,国内外监管机构正推出一系列要求商业银行提升ESG表现及披露水平的政策标准,逐步建立商业银行ESG实践的制度框架,推动商业银行关注自身ESG表现。她建议国内银行应加强ESG信息披露,选择与本行发展阶段相适应的披露方式与范围,提高ESG信息披露质量。

MSCI ESG与气候研究高级分析师郭思平表示,加强包括金融机构在内的企业的气候相关财务信息披露成为了联合国气候变化大会(COP26)上热议的焦点,全球范围内引导金融机构加强气候相关财务信息披露的政策也密集出台。

在会议上,气候相关财务信息披露工作组(TCFD)发布了中文版《2021年TCFD现状报告》。该报告应用人工智能技术审查上市公司报告,并基于负责任投资原则(PRI)签署方报告对投资者表现进行分析。报告显示,迄今为止,已有12国政府和36家中央银行、监督机构和监管机构正式表示支持气候相关财务信息披露工作组的建议,目前已有2,600多家机构认可了这些建议,较去年增加了70%以上。在2018年至2020年期间,银行业在气候相关风险和机遇方面的披露率增幅最大,达到20个百分点。

选择合格的第三方机构

此外,谁将成为央行碳减排支持工具的评估认证机构也成为业内关注的热点。央行有关负责人就碳减排支持工具答记者问提到,“要求金融机构公开披露发放碳减排贷款的情况以及贷款带动的碳减排数量等信息,并由第三方专业机构对这些信息进行核实验证,接受社会公众监督。”

金融机构要做环境信息公开,就是说把碳减排的效应需要公布出来,需要有专业的机构计算,央行会同有关部门委托专业第三方来去做核验。

马骏认为,选择合格的第三方机构,应实行名单制管理,或给出第三方机构需符合的标准。

合格的第三方机构包括哪些?哪些第三方专业机构具备核实验证资质?央行并未明确。此前,据知情人士透露:“央行碳减排支持工具正式文件尚未发布,届时具体规定还以正式文件为准。”也就是说,央行碳减排支持工具政策文件落地可期。

虽然央行并未公布第三方专业机构具备核实验证资质,但是业内对此亦有自己的理解。

此前,中央财财经大学绿色金融国际研究院研究员刘楠表示,央行只公布了需要第三方参与,但是并没有明确哪些评估认证机构符合要求。参考此前绿色债券标准委员会(简称“绿标委”)发布的《绿色债券评估认证机构市场化评议操作细则(试行)》(以下简称《操作细则》及配套文件)里提及的第三方评估机构标准可见一斑。

来源:21世纪经济报道 记者:李德尚玉

报告介绍

《碳中和愿景下的绿色金融路线图研究》课题报告共201页。

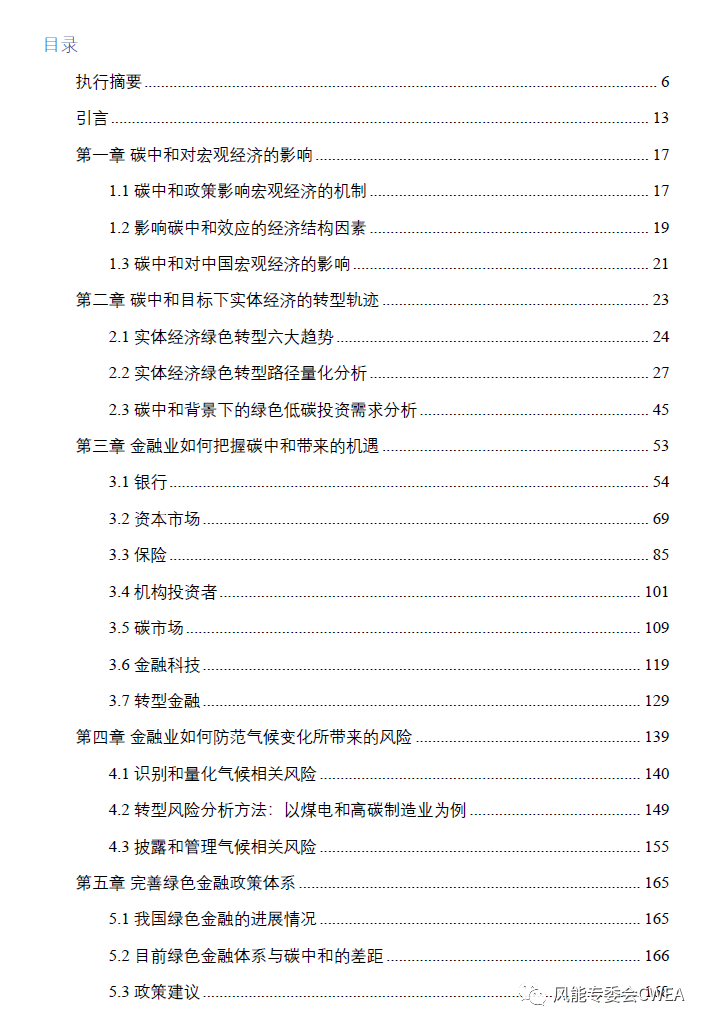

一、 关于碳中和路径,报告全文详尽阐述了在“现有政策情景“下的我国碳排放的变化路径,以及在“碳中和情景”下我国各行业碳排放的变化轨迹,并明确提出了在“现有政策”之外,我国实现碳中和所需要采取的一系列政策措施和需要推动落地的技术。

二、 报告在EPS等模型的基础上,预测了我国未来的绿色投资需求。结论是,在碳中和背景下,以与《绿色产业目录》相一致的口径计算,我国在未来三十年内的累计绿色低碳投资需求将达487万亿(2018年不变价)。报告详细介绍这个估算所采用的方法,和本报告预测的口径与其它机构的预测口径的区别。

三、 报告从银行、资本市场、保险、机构投资者、碳市场、金融科技和转型金融共七个方面对金融支持碳减排的国内外经验进行了综述,对绿色金融体系现状与碳中和要求之间的差距进行了分析,并对我国金融机构提出了几十项具体建议。这些建议涉及金融机构如何完善ESG治理机制、强化气候风险分析和管理能力、开展支持低碳产业的金融产品创新、提升环境与气候信息披露水平、探索转型金融模式、运用数字技术赋能绿色金融业务等方面。

四、 报告介绍了央行绿色金融网络(NGFS)关于环境风险分析方法的研究成果,展示了若干转型风险分析的国内外案例。报告强调,识别和量化气候风险后,金融机构还需要对其进行适当披露,并应采取积极措施管理气候风险。金融机构可从如下方面着手建立气候风险管理框架:1)将气候风险影响纳入治理机制;2)设置降低气候风险敞口的具体目标;3)完善投前贷前风险评估;4)根据环境气候风险调整资产风险权重;5)推动高碳企业(资产)向低碳转型;6)对冲高碳资产风险。

五、 报告提出了完善绿色金融政策体系的七项具体建议。这些建议包括“以无损害原则“修订绿色金融标准、指导金融机构对高碳资产敞口和主要资产碳足迹进行计算和披露、鼓励和要求金融机构开展环境和气候风险分析、建立更加强有力的绿色金融激励机制、鼓励主权基金开展ESG投资、提高金融机构在对外投资中环境气候风险管理水平、完善碳市场监管机制等内容。

六、 报告特别提出,在落实“碳减排支持工具”过程中,应关注和解决如下操作性问题:一是明确贷款用途的界定,包括符合投向的项目贷款、流动资金、贸易融资等贷款品种;二是出台碳减排工具信息披露标准,围绕碳减排贷款,明确如何测算其带来的碳减排量,指导金融机构制定可操作和可追溯的测算方法和披露流程;三是选择合格的第三方机构,实行名单制管理,供商业银行选择,或给出第三方机构需符合的标准。

七、 报告在一系列专栏和附件中还提供了绿色投资需求估算方法、棕色资产界定方法、银行信贷碳排放测算案例、金融机构自身业务碳中和案例、根据环境效益调整银行资产风险权重的案例,以及气候信息披露、ESG产品创新、ESG投资决策流程等方面的国内外案例资料。

《碳中和愿景下的绿色金融路线图研究》课题历时一年,课题组成员包括了40多位绿金委专家,吸收了银行、保险、券商、基金等各类机构的最新研究成果。该报告是迄今为止绿色金融支持碳中和领域最为全面深入的一项国内研究成果。该研究在深入研究了国内情况和创新经验的基础上,充分借鉴了国际的最佳实践并考虑了G20、NGFS等国际政策协调机构所提出的发展方向,具有较强的前瞻性和指导性。